Zentralbanken – Macht, Mechanismen, Mythen

Ein strukturierter Überblick von Ullrich Angersbach

Inhalt

1. Einleitung

Zentralbanken sind heute mächtige Institutionen: Sie steuern Zinsen, regulieren Banken und beeinflussen ganze Volkswirtschaften. Ihr zentrales Werkzeug ist die Geldschöpfung – ein Vorgang, der oft missverstanden wird. Dieser Text beleuchtet kompakt, wie das System funktioniert, wo Risiken liegen und was Anleger daraus lernen können.

Über die technische Ebene hinaus prägen Zentralbanken Erwartungen: Mit ihren Entscheidungen und ihrer Kommunikation beeinflussen sie Finanzierungskosten, Wechselkurse, Kreditstandards und damit Konsum sowie Investitionen. Ihre Mandate unterscheiden sich – die Federal Reserve verfolgt Preisstabilität und Vollbeschäftigung, die EZB fokussiert Preisstabilität – doch überall gilt: Vertrauen ist die eigentliche Grundlage. Ohne Vertrauen in Währung und Institutionen wird selbst ein perfektes Regelwerk wirkungslos.

2. Geldschöpfung durch Geschäftsbanken

Viele Menschen glauben, Banken verliehen nur Sparguthaben. Tatsächlich erschaffen sie Geld bei der Kreditvergabe. Sobald eine Bank einen Kredit gewährt, schreibt sie dem Kreditnehmer den Betrag als Guthaben auf dessen Konto gut – und dieses Guthaben ist „neues“ Geld, das vorher nicht existierte. Die Buchung erfolgt gleichzeitig auf der Aktivseite (Forderung gegen Kreditnehmer) und der Passivseite (Verbindlichkeit gegenüber dem Kontoinhaber) der Bankbilanz.

Diese Art der Geldschöpfung nennt man Giralgeldschöpfung. Sie ist begrenzt durch:

- Eigenkapitalanforderungen gemäß Basel III (internationale Bankenregulierung),

- Liquiditätsvorschriften (z. B. Liquidity Coverage Ratio),

- die Bonität (Kreditwürdigkeit) und die Nachfrage der Kreditnehmer.

Ohne dass zuvor Spareinlagen oder Zentralbankgeld vorhanden wären, können Banken also Buchgeld erzeugen. Erst mit der Kreditrückzahlung wird dieses Geld wieder „vernichtet“. Praktisch bedeutet das: Kreditzyklen verstärken Konjunkturzyklen, weshalb Regulierung und Aufsicht systemrelevant sind.

Beispiel (vereinfacht): 100.000 € Wohnkredit → Aktiv: Kreditforderung +100.000 €; Passiv: Sichteinlage Kunde +100.000 €. Bei Rückzahlung verringern sich beide Seiten wieder.

3. Die Rolle der Zentralbanken

Zentralbanken wie die Europäische Zentralbank (EZB), die Federal Reserve (USA) oder die Bank of Japan steuern die Geldpolitik durch:

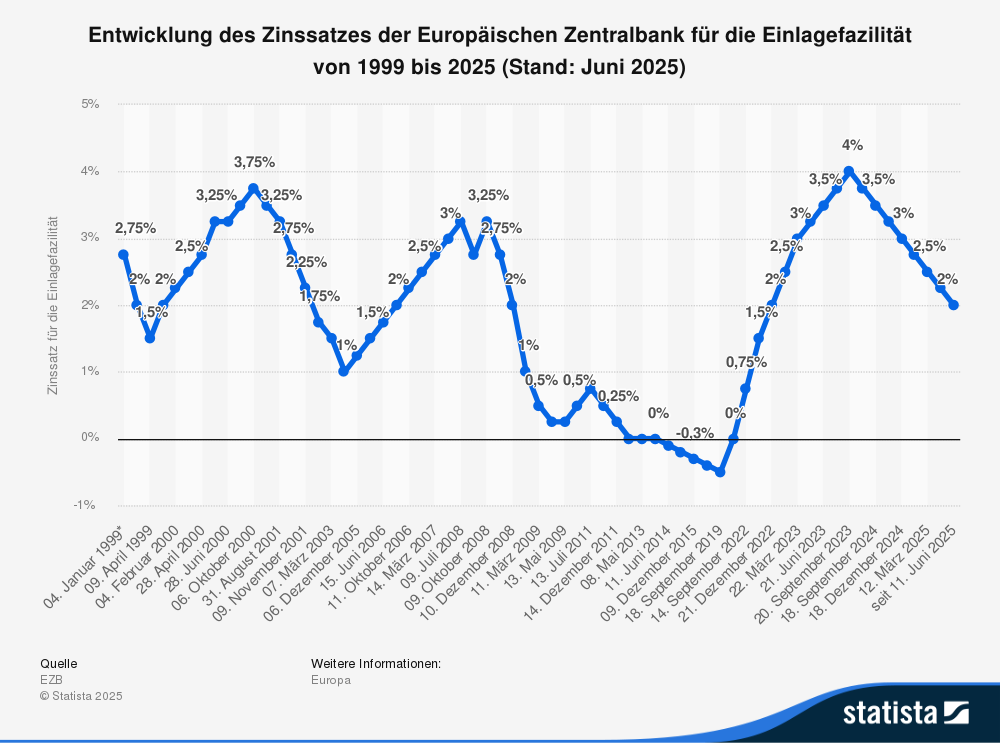

a) Leitzinsen

Sie bestimmen, zu welchem Zinssatz sich Geschäftsbanken bei der Zentralbank refinanzieren dürfen. Hohe Zinsen bremsen die Kreditvergabe, niedrige regen sie an. Der Zins wirkt über mehrere Kanäle: Kreditkosten für Unternehmen und Haushalte, Wechselkurs, Bewertung von Vermögenswerten und Erwartungsbildung.

b) Offenmarktgeschäfte

Dabei kauft oder verkauft die Zentralbank Wertpapiere – meist Staatsanleihen –, um Liquidität zu steuern. Standard sind befristete Geschäfte (Repo/Reverse-Repo) sowie längerfristige Refinanzierungen in Stressphasen.

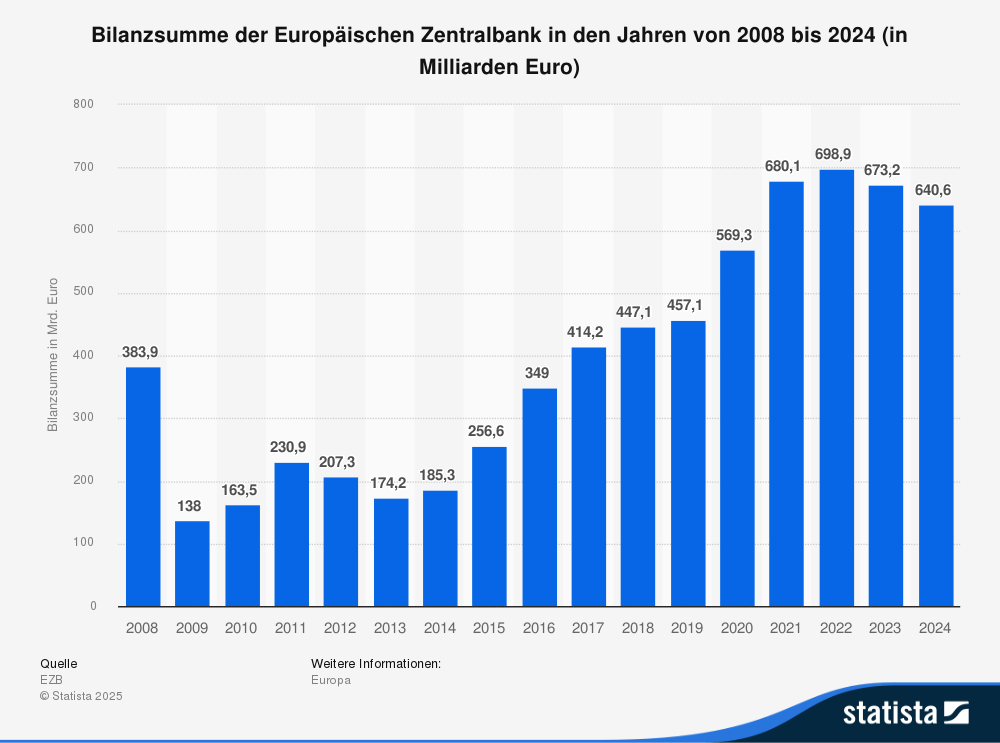

c) Quantitative Easing (QE)

In großem Umfang kauft die Zentralbank Anleihen, um die Wirtschaft zu stimulieren. Ihre Bilanzsumme wächst – dieser Vorgang heißt Bilanzverlängerung. QE senkt langfristige Zinsen, stützt die Kreditvergabe und stabilisiert Märkte, kann aber Nebenwirkungen haben (z. B. Vermögenspreisauftrieb).

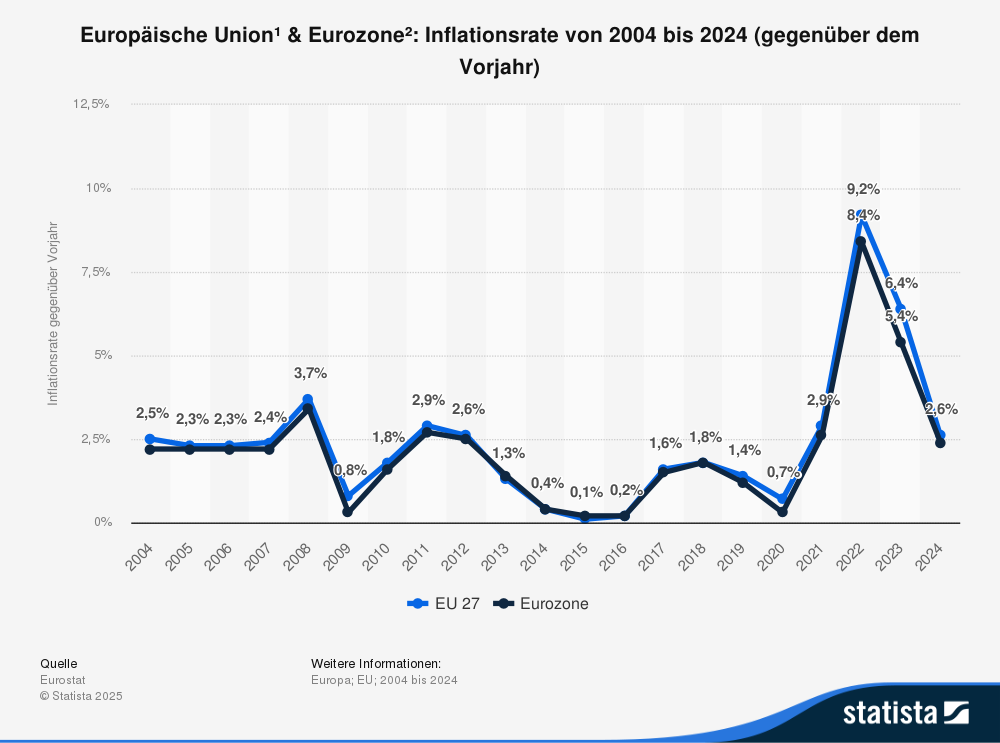

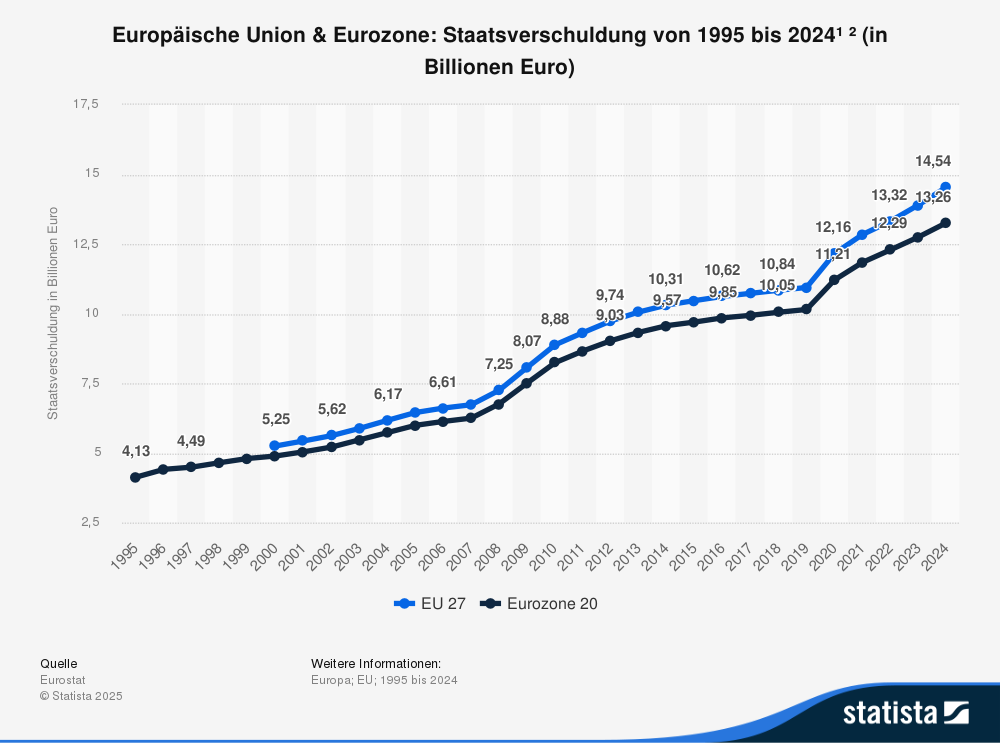

Diese Maßnahmen sollen Preisstabilität (Ziel: ca. 2 % Inflation) und Wachstum sichern, führen jedoch faktisch auch zur indirekten Staatsfinanzierung, wenn große Teile der Staatsanleihen dauerhaft in den Zentralbankbilanzen liegen. Entscheidend ist daher der glaubwürdige Exit aus Krisenprogrammen – und eine klare, konsistente Kommunikation.

4. Historische Entwicklung: Vom Gold zu Fiatgeld

Früher war Geld durch Gold gedeckt – etwa unter dem klassischen Goldstandard (1870–1914) oder dem Bretton-Woods-System (1944–1971), das den Dollar an Gold band. Diese Systeme boten nominelle Stabilität, schränkten aber die Krisenreaktion ein.

1971 hob US-Präsident Nixon die Goldbindung des Dollars auf – der sogenannte Nixon-Schock. Seither ist unser Geld ein reines Fiatgeld – also durch nichts Physisches gedeckt, sondern nur durch Vertrauen. Parallel festigte sich die globale Rolle des US-Dollars, u. a. durch den Petrodollar-Mechanismus.

Die jüngere Geschichte (Finanzkrise 2008, Eurokrise, Pandemie, Energiepreisschock) zeigt: In Stressphasen dominiert Stabilisierung, danach folgt der mühsame Normalisierungsprozess. Beides verlangt Fingerspitzengefühl – und eine robuste institutionelle Verankerung.

5. Risiken und Nebenwirkungen expansiver Geldpolitik

Seit 2008 betreiben Zentralbanken extrem expansive Geldpolitik. Nebenwirkungen:

- Vermögenspreisblasen (Aktien, Immobilien, Kunst),

- Inflation (2022 erreichte die Teuerung im Euroraum über 8 %),

- Zinsmargen sinken – Banken verlieren an Rentabilität,

- Überschuldung: Global über 300 % des BIP.

Sinkt das Vertrauen in die Geldwertstabilität, flüchten Anleger in Sachwerte, Fremdwährungen oder Kryptowährungen. Gleichzeitig erhöht ein schneller Zinsanstieg die Anfälligkeit hochverschuldeter Sektoren, kann aber mittelfristig die Inflation dämpfen und Ertragschancen bei Neuemissionen von Anleihen verbessern.

6. Konsequenzen für Anleger

Stabile Geldpolitik ist selten. Anleger sollten damit rechnen, dass:

- Nominalwerte (z. B. Anleihen, Sparkonten) real an Wert verlieren können,

- Sachwerte (Aktien, Gold, Immobilien) über lange Horizonte oft robuster sind,

- Diversifikation entscheidend bleibt – über Anlageklassen, Regionen und Währungen.

Praxis: Zinsänderungsrisiken aktiv managen (Laufzeitenleiter), Rebalancing fest terminieren (z. B. halbjährlich), Kosten & Steuern beachten, Liquiditätsreserve (3–6 Monatsausgaben) nicht antasten.

Ein Beispielportfolio:

- 60 % globale Aktienfonds-ETFs,

- 15 % Gold oder Edelmetall-ETFs,

- 25 % Staatsanleihen mit kurzer bis mittlerer Laufzeit und bester Bonität.

Varianten je nach Risikoprofil: Anteil defensiver Anleihen erhöhen (bei kurzer Risikoneigung) oder Aktienquote schrittweise ausbauen (bei langem Horizont). Währungsmix kann zusätzlich stabilisieren – Absicherung je nach Bedarf.

7. Fazit

Zentralbanken sind mächtige Akteure – aber keine neutralen. Ihre Entscheidungen beeinflussen Inflation, Schulden und Vermögenspreise. Wer das Zusammenspiel versteht, erkennt nicht nur Risiken, sondern auch Chancen. Für Anleger gilt: disziplinierte Diversifikation, klares Risikobudget und ein langer Atem.

Merksatz: Vertrauen ist die eigentliche Währung unseres Geldsystems.

📚 Literaturtipps (Auswahl)

- Ulrich Bindseil: Geld und Kredit (Springer, 2022)

- Niall Ferguson: The Ascent of Money (Penguin, 2009)

- Thomas Mayer: Die Illusion des Geldes (FBV, 2023)

- Hans-Werner Sinn: Gold, Geld und Gerechtigkeit (Herder, 2022)

- Markus Krall: Geldsozialismus (FBV, 2019)

Über den Autor

Ullrich Angersbach ist Marketingcoach und langjähriger Experte für Finanzprodukte. In zahlreichen Veröffentlichungen analysiert er kritisch das Zusammenspiel von Geldpolitik, Kapitalmärkten und Investitionsverhalten.

Weitere Artikel von und über Ullrich Angersbach:

Haftungsausschluss

Die Informationen von Ullrich Angersbach in diesem Dokument dienen ausschließlich Informationszwecken und stellen keine Finanz-, Anlage- oder Rechtsberatung dar. Die dargestellten Beispiele und Strategien sind hypothetisch und können nicht als Grundlage für tatsächliche Investitionsentscheidungen verwendet werden. Jede Investition ist mit Risiken verbunden, und vergangene Erfolge garantieren keine zukünftigen Ergebnisse. Konsultieren Sie bitte einen qualifizierten Fachberater, bevor Sie finanzielle Entscheidungen treffen. Weder der Autor noch das Unternehmen übernehmen Verantwortung für etwaige Verluste oder Schäden, die aus der Nutzung der in diesem Dokument enthaltenen Informationen resultieren könnten.

Ullrich Angersbach – Diplom-Kaufmann, Vermögensverwalter und Marketing-Coach für Fondsmanagement-Gesellschaften

Ullrich Angersbach schloss 1979 sein Studium der Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität München als Diplom-Kaufmann ab. Seine Diplomarbeit „Das Bauherrenmodell – Eine Information für Kapitalanleger und Anlageberater“ erschien im selben Jahr und behandelt die steuerlichen Aspekte von Immobilienanlagen.

Nach dem Studium arbeitete er viele Jahre in einer bankenunabhängigen Vermögensverwaltung, darunter zwei Jahre in den USA. Später leitete er ein Family Office in der Schweiz und war anschließend für den Aufbau einer internationalen Vertriebsorganisation für Fondsinvestments verantwortlich, die qualifizierten Großinvestoren angeboten wurden.

Seit 2008 ist Angersbach als selbstständiger Marketing-Coach tätig. Er unterstützt Fondsmanagement-Gesellschaften mit seiner langjährigen Berufserfahrung und veröffentlicht Fachartikel. Daneben berichtet er über seine privaten Reisen.

Ende 2016 lernte er den gemeinnützigen Verein EinDollarBrille e.V. / OneDollarGlasses kennen, bei dem er sich seitdem ehrenamtlich engagiert.

© 2025 | ullrich-angersbach.de

© 2025 Ullrich Angersbach. Alle Rechte vorbehalten.